CONTENTS

簡単3ステップ!安全な企業の見分け方

会社の『会計』は『家計』と同じ。

『伝説的投資家』ウォーレン・バフェットは言いました。

会計はビジネスの言語だ。会計を学ぶ努力をしない限り、そして財務諸表を読んで理解する努力をしない限り、自分で株の銘柄を選択することなど夢のまた夢である。

私たちは、自分たちの『家計』について、どのような状態が好ましいか"無意識的に"よく理解しているはずです。

その証拠に、私たちは、支出を収入の範囲内に留め、貯金もしています。

もし、何年もの間、収入を上回る支出を続けてきたなら、私たちはとっくに破産しているはずなのです。

しかし、それが会社の『会計』となると急にわからなくなるのはなぜでしょうか?

『葉っぱの葉脈』『木の枝』『木』

この3つはどれも同じような形をしています。

自然界の中で見られる、同じ形状のものが繰り返し現れるこのような性質は、

フラクタル性と呼ばれています。

同じことが『会計』にも当てはまります。

『家庭』『会社』『国家』

この3つはどれも本質は同じなのです。

それなのに、私たちはこの3つを別物と認識してしまうのです。

私たちが陥るこの錯覚は

領域依存性と呼ばれています。

私たちは、ある概念を一つの分野では理解できるのに、別の領域になるととたんに理解できなくなってしまうのです。

『レバノンの知識人』ナシーム・ニコラス・タレブは、自身の著書『反脆弱性』の中で、自身が目撃した領域依存について語っています。

ある日、銀行員らしき男が、制服姿のポーターに荷物を運ばせているのを見かけた。それから15分ほど経って、私は彼がジムでウエイトを上げているのを見かけた。まるでスーツケースでも振り回すみたいにケトルベルを持ち上げ、自然の運動を再現しようとしている。領域依存はどこにだってあるのだ。

ということで、今回は安全な会社を見分ける方法を、家計と照らし合わせながら見ていきます。

企業の安全性を見極め、破滅のリスクをヘッジしましょう!

①収入>支出であること

稼ぎを使い果たすことはなく、常に一部を貯めておいた。それでずっとうまくいっているのだ。

【ウォーレン・バフェットー『スノーボール』より引用】

まず、安全な会社における大前提が

収入>支出であることです。

私たちが破産することなく、今日まで生活できているのは、支出を収入の範囲内に留めているからに他なりません。

企業がこれを実践できているか?これを確認できるのが

キャッシュフロー計算書です。

私が企業を評価する際、最初に必ず確認するのがこのキャッシュフロー計算書です。

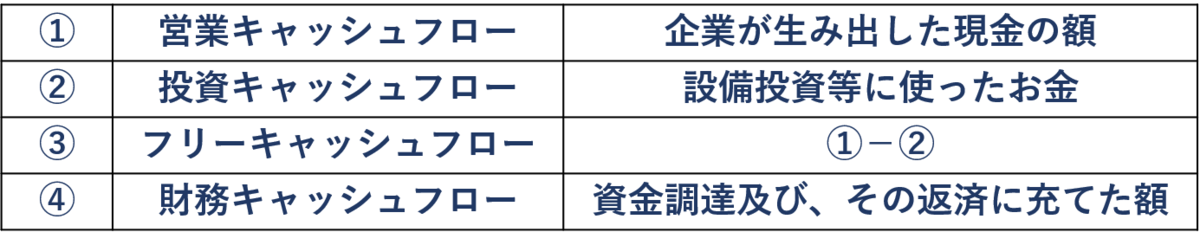

キャッシュ・フロー計算書において、重要なのが

①営業キャッシュフローが『+』

②フリーキャッシュフローが『+』

以上2点を確認することです。

これで『収入>支出』であることを確認することができます。

この2点のマイナスが常態化していないか?

過去数年間のデータからこれだけをチェックします。

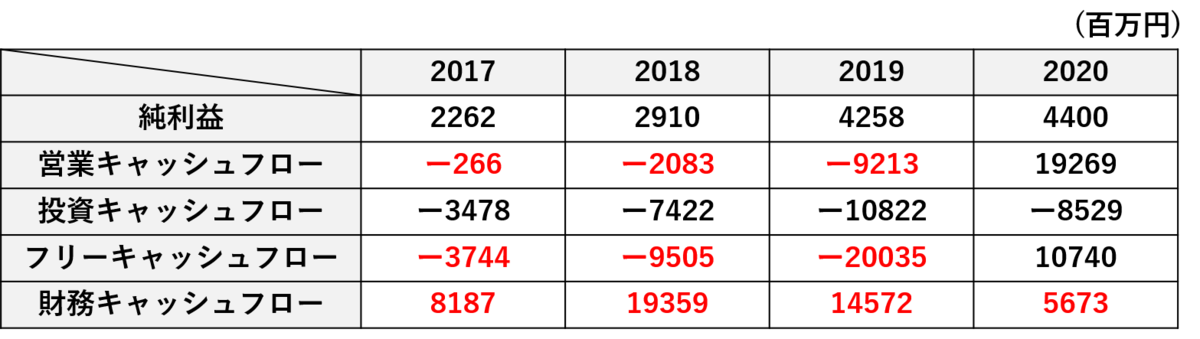

私が避けているのは、下のような会社です。

これは、近年急成長中のある注目企業のキャッシュフロー計算書ですが…

この会社は純利益が黒字であるにもかかわらず、現金が会社の金庫からどんどん流出しています。

利益を現金化するのがあり得ない程遅いのです。

そして、足りない分を借金で補っているのが一目瞭然です。

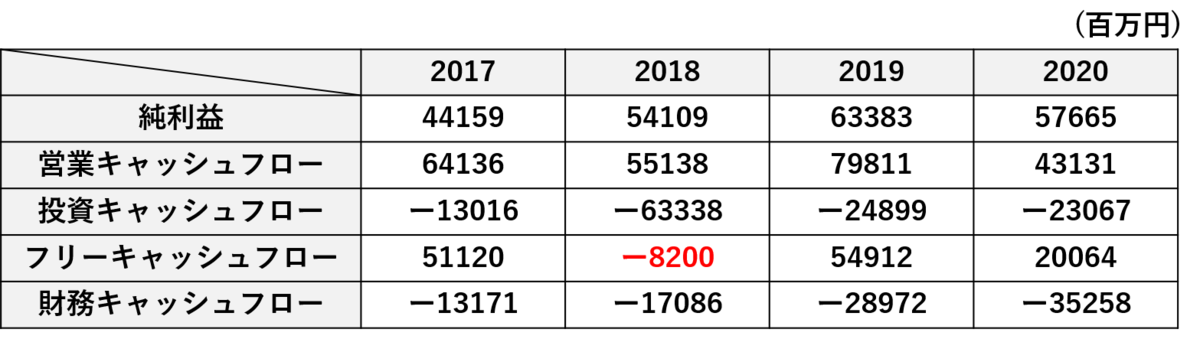

では、優良企業のキャッシュフローを見てみましょう。

優良企業代表の『バンダイナムコHD』は、投資を収入の範囲内に留め、且つ、余ったお金を内部留保に回すだけの余裕を見せています。

※2018年はフリーキャッシュフローがマイナスですが、どうやらこれは土地を買ったようですね(^^)

ルールは単純明快です。

①営業キャッシュフローが『+』

②フリーキャッシュフローが『+』

『支出は収入の範囲内で!』

これが私たちが生活していく上でも、

一企業が生き残っていく上でも、そして、

国家が存続し続けていく上でも、大切なことなんですね。

②現金を確保、支払いは先延ばし!

良い投資家になりたいなら、バランスシートを読むことを学ぶ必要がある。健全な会社かどうかが分かるからだ。損益計算書よりもバランスシートに企業の経営の本質は現れる。だから、私はいつも企業分析をバランスシートから始める。

【ジム・ロジャーズー『危機の時代』より引用】

企業の状態を知るために欠かせないのがバランスシート(貸借対照表)です。

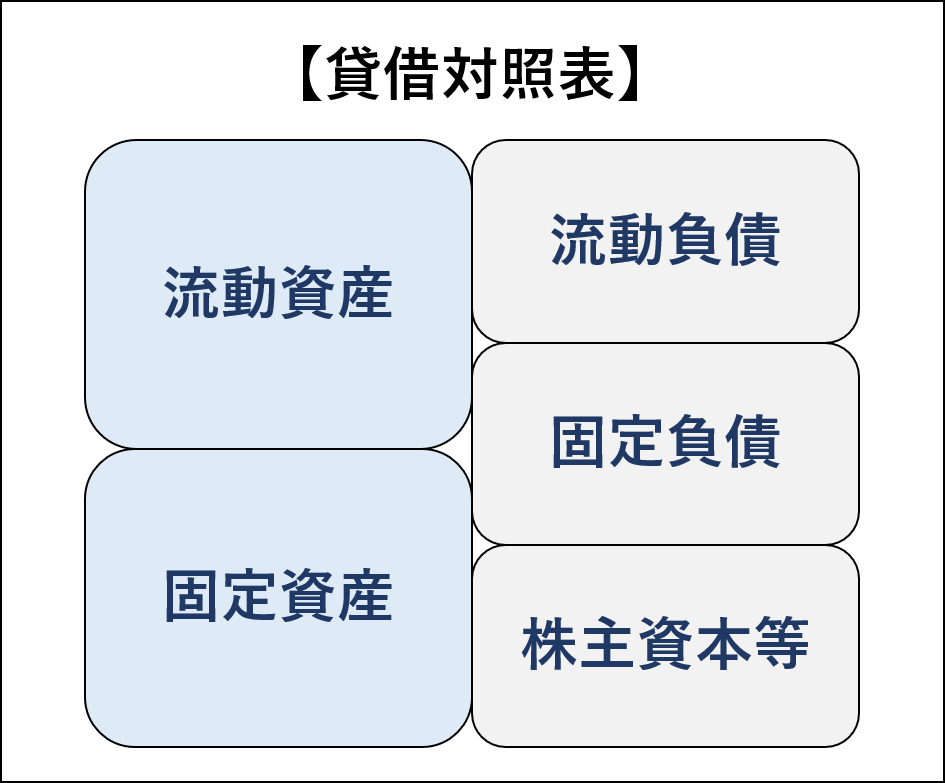

バランスシート(貸借対照表)は

右側に、どのようにして資金を調達したか?

左側に、調達した資金がどういった資産に変わったか?

を表しています。

『流動資産』『流動負債』はそれぞれ1年以内に現金化できる資産、1年以内に返済しなければならない負債を意味し、

『固定資産』『固定負債』はそれぞれ、すぐには現金化できない資産、すぐには返済する必要のない負債を意味します。

『株主資本等』は私たち投資家から集めたお金や、内部留保が含まれます。

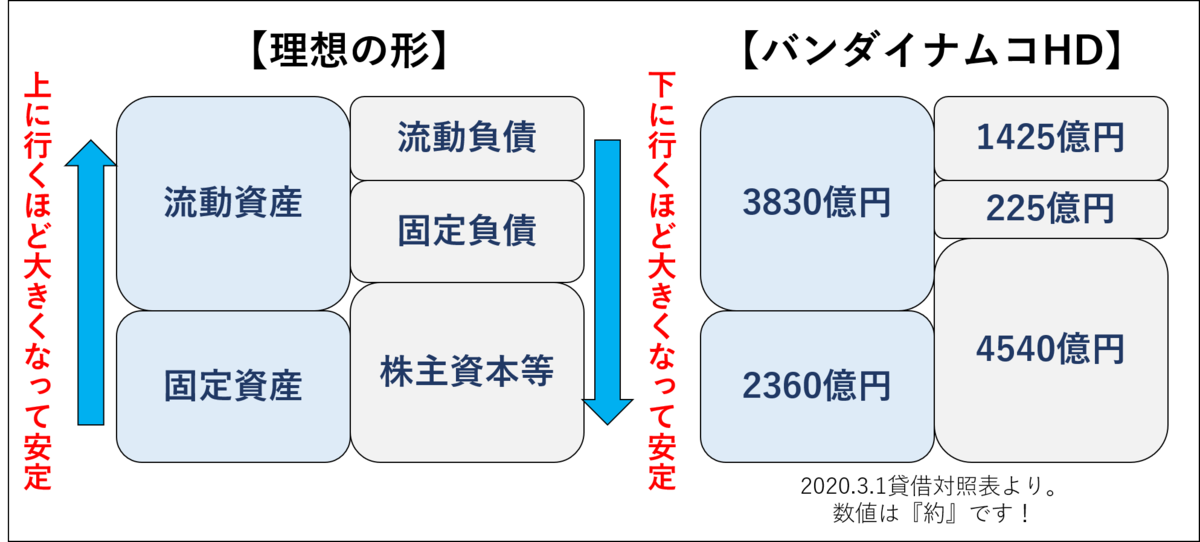

私が注目するのはバランスシートの形です。

上図のように、

『流動資産>固定資産』が好ましく、且つ

『流動負債<固定負債<株主資本等』となるのが理想的な形です。

手持ち現金は多く、借金は少ない状態です。

ちなみに…

上図右側は優良企業である『バンダイナムコHD』のバランスシートです。

バンダイナムコHDは『流動負債>固定負債』ですが、優良企業の場合、安定した高収益を生み出すことができるので、わざわざ高い利息を払わなければならない長期借入に頼る必要がないために、このような形となっています。

素晴らしいですね(^^)

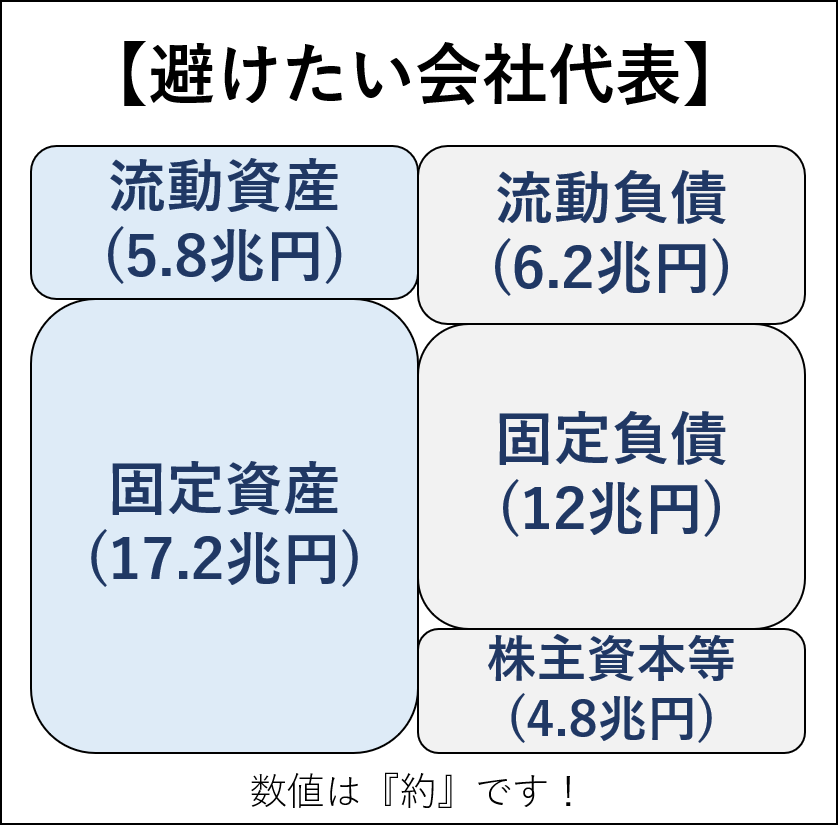

一方、私は次のような会社を警戒します。

この会社は世界トップレベルの高い技術力を持っている会社ですが、ライバル企業にシェアを奪われないために、莫大な設備投資費と研究開発費を投じる必要があるため、債務の増加が常態化しているのです。

まるで世界中で繰り広げられている

軍拡競争のようです。

冷戦時代、アメリカとソ連は熾烈な軍拡競争を繰り広げ、結果、ソ連は崩壊し、数年後ロシアは破綻してしまいます。

そして、勝者であるアメリカはその後、別の国と軍拡競争を繰り広げ…

これが無限に繰り返されていくのです。

ルイス・キャロルの『鏡の国のアリス』では、赤の女王は小さなアリスにこんなことを言っています。

「この国では、同じ場所にとどまりたければ全力で走り続けなければなりません。」

軍拡競争に敗北したロシアは、現在また投資先として注目されるようになりました。

かたや、世界では米ドル離れが加速しています。

軍拡競争が勃発したときは、負けるが勝ちなのです!

③フ○ック・ユー・マネーはあるか!?

流動資産の負債に対する比率だけでクレジット・アナリストのほとんどに勝てる。

【ナシーム・ニコラス・タレブー『ブラック・スワン』より引用】

何かをせざるを得なくなる状況のことを専門用語で

スクイーズと言います。

投資にレバレッジを掛けると、想定外の相場変動時、投資銘柄を売らざるを得ない状況に陥ることがあります。

「米ドルのショート・スクイーズによるドル高」

こんな感じで使われます。

ナシーム・ニコラス・タレブは、私たちがスクイーズに陥ることを避けるため、

ファック・ユー・マネーを持つ重要性を主張しています。

ファック・ユー・マネーとは、上司に中指を立てて「クソ野郎!」と叫び職場を飛び出した挙句、会社をクビになっても破滅しないだけのお金と言う意味です。

1年間生活していけるだけの貯金があれば、それはファック・ユー・マネーと言えます。

ファック・ユー・マネーが無いと私たちは、

・意地の悪い上司の不当な要求に応じざるを得なくなります。

・解雇された際、住宅等の資産を売らざるを得なくなります。

・急な出費が発生した際、借金をせざるを得なくなります。

これは企業にも同様に当てはまるのです。

企業にとって、

その企業が1年間で返さなければならないお金を、すぐに現金化できる資産で保有していれば、それがファック・ユー・マネーとして機能します。

求め方は簡単です。

バランスシートに書かれている

『流動資産』を『流動負債』で割って、それが1倍以上であればOKです。

この指標は

流動比率と呼ばれています。

「流動比率は200%以上が好ましい」

そう認識している人は多いと思います。

この指標が注目され始めたのは19世紀後半のことです。

当時、会社の決算書は安易に信じていいものではありませんでした。

嘘っぱちの決算書をどれだけ緻密に分析しても、正しい結論を導き出すことは不可能です。

「たとえ嘘が混じっていたとしても200%もあれば大丈夫だろう。」

他人を信じない時代の名残が、今でも受け継がれているようですね。

『バンダイナムコHD』の

流動比率は268%に達しています。

脆弱な企業は、借金を返済するための資金調達に悩まされ続けるのに対し、優良企業には『余剰金をどう投資して運用するべきか?』という贅沢な悩みが付きまとうのです。

年収分の貯蓄…いや、年収の2倍の貯蓄を目指す。

私たちも見習いたいものですね。

結論

世界的投資家は、財務諸表の中で、何をチェックするのかを予め決めています。

彼らはそれを原則と呼んでいます。

『ヘッジファンドの帝王』レイ・ダリオは著書『PRINCIPLES』の中で、"原則"について次のように述べています。

原則は、人生で望むことを手に入れるための基本的な行動に役立つ基本的な事実だ。同様の状況下であれば、何度も繰り返し目標達成のために使うことができる。毎日、対応しなければならないことが嵐のようにやってくる。原則がなければ、人生でぶち当たるすべてのことに、初めて遭遇する経験であるかのように、いちいち対応せざるを得なくなる。

スピードと適格な判断力を要する市場の中で私たちが利益を上げ続けるためには、私たちも原則を持たなければなりません。

私の企業の安全性を評価するための原則は今回紹介した

①支出は収入の範囲内であることを確認。

②バランスシートの形を確認。

③流動比率100%以上を確認。

の3つです。

もちろん、これら条件を満たしているからといって、100%安全性が確保されたわけではありません。

そして、今回紹介した原則は、

『Must』ではなく『Better』であることを付け加えておきます。

100のチェック項目を確認しても、投資に『絶対』なんてものはありません。

どうしようもない財務状況の会社の株が10倍になることだって当たり前のように起こります。

ウォーレン・バフェットの言葉を借りれば、

『厳密に計算して間違うよりも、概ね正しいほうがいい』という考えです。

私は、この他に

【企業のビジネスを評価する原則】

【売買するタイミングの原則】

を決めています。

今のところ、これら原則はうまく機能しており、しばらくは改良する必要はないだろうと思っています。

みなさんの原則はどうですか?

以上です。

投資家の皆様の健闘を祈ります!

(`・ω・´)ゞ

まとめ

●良い家計の法則は、優良企業を見抜く法則でもある。

●個人や企業が存続していく上で、支出を収入の範囲内に留めることは、『選択肢』ではなく『必須事項』。

●軍拡競争が勃発した時は"逃げるが勝ち"である。軍拡競争中の企業への投資は避けよう。

●徹底的にスクイーズを防ぐことで、自ずと状況は好転していく。キャッシュリッチな企業に投資しよう。

●厳密に計算して間違うよりも概ね正しい方がいい。概ね正しいことを大胆に実行しよう。

参考書籍

史上最強の投資家 バフェットの財務諸表を読む力 大不況でも投資で勝ち抜く58のルール

史上最強の投資家バフェットの教訓―逆風の時でもお金を増やす125の知恵

スノーボール 改訂新装版 ウォーレン・バフェット伝 (上)(中)(下)巻セット

PRINCIPLES(プリンシプルズ) 人生と仕事の原則 (日本経済新聞出版)

Think clearly 最新の学術研究から導いた、よりよい人生を送るための思考法

会計の世界史 イタリア、イギリス、アメリカ――500年の物語 (日本経済新聞出版)